Para presentar cualquier modelo de forma telemática, hay que acceder a la Sede Electrónica de la página web de la Agencia Tributaria, para lo que es necesario disponer de un certificado electrónico, DNI electrónico o mediante la Clave PIN, que te da un acceso temporal para poder hacer trámites puntualmente.

En la web de Hacienda se pueden encontrar las diferentes opciones de presentación del modelo 369 según el régimen en el que se esté de alta. En el post que he publicado sobre qué es el modelo 369 se explican los diferentes regímenes disponibles actualmente así como los diferentes resultados que se pueden obtener al presentar el modelo 369.

En este post se explican las dos maneras de presentar el modelo 369 para el Régimen de la Unión:

- Presentación sin fichero: rellenando los datos del modelo en la web de Hacienda.

- Presentación telemática: importando un fichero con los datos.

Además, en este post también se explican las diferentes opciones de pago del modelo 369.

Si eres cliente de Cuéntica, puedes descargar el fichero de este modelo, listo para que puedas importarlo y presentarlo con un clic en la web de Hacienda. 😉

Presentación sin fichero del modelo 369 para el Régimen de la Unión

Al seleccionar la opción de «Presentación Régimen de la Unión. Formulario 369 de declaración en el Régimen especial», aparecerá una ventana donde hay que identificarse mediante el certificado electrónico, el DNI electrónico o la clave PIN.

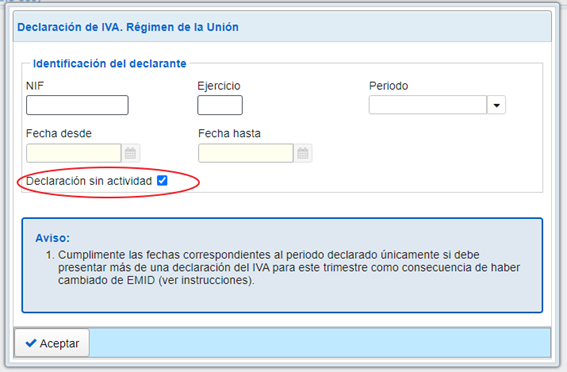

Después de la identificación, es necesario cumplimentar el NIF del declarante, el ejercicio (el año) y el periodo que se tenga que presentar (primer, segundo, tercer o cuarto trimestre). Cuando el periodo a declarar no se corresponda con un trimestre completo se indicará la fecha desde y hasta, esto ocurrirá como consecuencia de haberse producido algún cambio en la situación censal del contribuyente.

Si durante el trimestre no se han realizado operaciones acogidas en este régimen, es necesario marcar la opción de «Declaración sin actividad» en esa ventana.

Una vez cumplimentados los datos solicitados, al hacer clic en aceptar se accede a la declaración.

Cómo cumplimentar el modelo 369

El modelo está dividido en diferentes apartados para declarar los distintos tipos de operaciones que pueden darse en este régimen de forma separada. Para cumplimentar el modelo, primero hay que hacer clic en «Nuevo registro» en el apartado que corresponda. Al hacer clic, se habilitan las casillas de los datos que hay que cumplimentar:

- Código del país del cliente.

- Tipo de IVA aplicado.

- Base imponible en euros.

Hay que agrupar los importes por país y por porcentaje de IVA. Esto significa que si hay varias facturas emitidas a varios clientes de un mismo país, la suma total de todo lo facturado a estos clientes se declara como una única operación. Sin embargo, si han aplicado diferentes cuotas de IVA a un mismo país, es necesario crear diferentes registros por cada porcentaje de IVA aplicado en las facturas.

Los apartados a cumplimentar, si procede, son los siguientes:

- Apartado 3 – «Prestaciones de servicios desde el EMID España y desde establecimientos permanentes situados fuera de la Unión Europea»: aquí se declaran las prestaciones de servicios facturados a clientes de la Unión Europea

- Apartado 4 – «Entregas de bienes expedidos o transportados desde EMID España»: se declaran en este apartado las ventas de productos enviados a cada país de la Unión Europea cuyo transporte se haya iniciado en España.

- Apartado 5 – «Prestaciones de servicios desde establecimientos permanentes en otros Estados Miembros distintos de España»: si además de tener un establecimiento permanente en España, se tiene establecimiento permanente en otro país de la Unión Europea, en este apartado se debe declarar los servicios realizados desde ese otro país, especificados por países a los que se ha servido. Además hay que indicar el código del país en el que se esté establecido y el número de identificación a efectos de IVA asignado por dicho estado.

- Apartado 6 – «Entregas de bienes expedidos o transportados desde otros EM distintos de España»: si los productos vendidos son transportados desde un país distinto de España, en este apartado se declaran estos envíos en lugar de en el apartado 2 y es necesario indicar el código del país del envío.

- Apartado 7 – «Correcciones de autoliquidaciones de periodos anteriores (máximo 3 años)»: en este apartado se incluyen las correcciones o rectificaciones de importes presentados en una declaración anterior por cada país de la Unión Europea. Pasados 3 años desde que se presentó la declaración a rectificar, no se podrán presentar correcciones a través de este modelo, sino que hay que ponerse en contacto directamente con el Estado miembro de consumo. Si hay que hacer correcciones de autoliquidaciones anteriores, se reflejan en este apartado indicando:

- El país de consumo

- El ejercicio y período

- El importe de la cuota de IVA que debería haberse declarado teniendo en cuenta las rectificaciones realizadas.

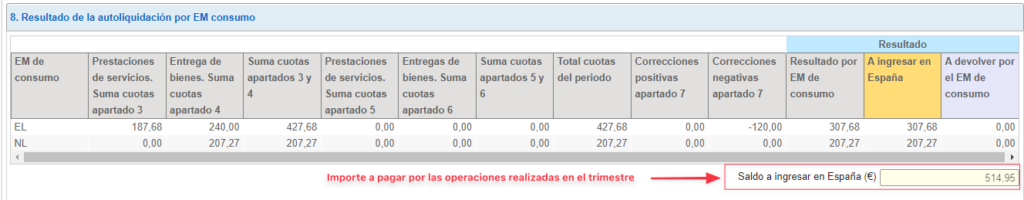

- Apartado 8 – «Resultado de la autoliquidación por EM de consumo»: en él se pueden ver el total de operaciones realizadas por cada Estado Miembro, por tipo de operación, por porcentaje de IVA y el importe total a ingresar.

Una vez cumplimentados todos los datos se debe validar la declaración para verificar que todos los datos son correctos y una vez validada se puede, o bien guardar la declaración para presentarla en un futuro o proceder a su presentación.

Presentación telemática del modelo 369

A continuación se comentan los pasos para presentar la declaración del modelo 369 importando los datos del mismo desde un fichero de presentación. Si eres cliente de Cuéntica puedes generar este fichero con un clic, simplemente accediendo a la sección de Informes dentro de la aplicación:

Los pasos a seguir para la presentación telemática del modelo 369 son los siguientes:

- Acceder a la Sede Electrónica y dentro de ella, a la sección Presentación de declaraciones -> Todas las declaraciones -> Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS).

- Acceder al enlace «Presentación del modelo 369 por fichero». Al hacer clic será cuando pida el certificado electrónico, el DNI electrónico o la clave PIN para poder hacer los trámites. Si no aparece la opción de «Presentación del modelo 369 por fichero» es necesario hacer clic en «Todas las gestiones»

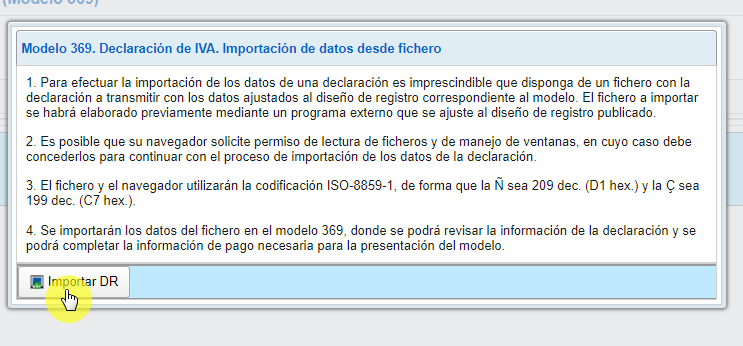

- Al continuar, aparecerá una ventana de avisos de lectura recomendada. Para importar el fichero hay que hacer clic en «Importar DR» y seleccionar el archivo.

- Una vez importado aparecerá el modelo cumplimentado con los diferentes apartados de la declaración.

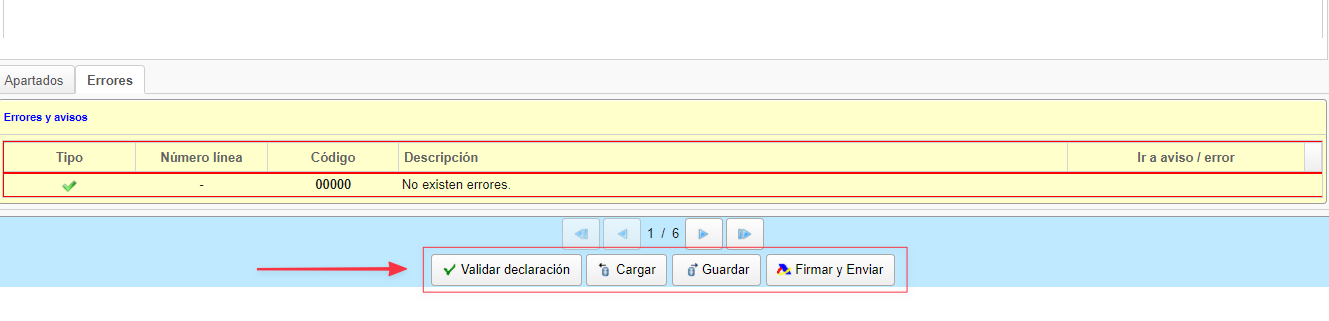

- En la parte inferior se encuentran las funciones de «Validar declaración», «Cargar», «Guardar» o “Firmar y Enviar».

- Una vez validada la declaración, se indicará el pago y las opciones de ingreso para finalizar la presentación

Opciones de pago del modelo 369

Si la declaración es positiva (es decir, a ingresar) se indica en el apartado “Tipo de pago” el ingreso que se va a realizar. Hay tres posibles opciones de pago:

- Ingreso total: cuando se pague la totalidad del saldo a ingresar de la autoliquidación.

- Ingreso parcial: cuando solo se pague una parte del saldo a ingresar de la autoliquidación. Se debe rellenar en la casilla “Importe” la cantidad de IVA que se vaya a ingresar, de manera que lo pendiente de ingresar aparecerá en la casilla “Importe imposibilidad de pago”.

- Sin ingreso: cuando no se pague nada del saldo a ingresar resultante en la autoliquidación.

Si se ha optado por no realizar el ingreso, ya sea parcial o totalmente, se deberá acceder posteriormente al trámite de «Ingreso adicional de una declaración presentada previamente».

Sólo se podrá ingresar en España el importe si el Estado miembro de consumo todavía no ha emitido un recordatorio de pago ya que en este caso el propio EM le reclamará el ingreso y le indicará cómo proceder al pago de lo adeudado.