En este artículo explicamos los conceptos más importantes y las casillas a rellenar de la página 8 de la declaración de la renta, que es la más complicada y en la que se detalla toda la información sobre la actividad económica como trabajador autónomo.

A partir de la renta del 2020 es posible importar los datos económicos automáticamente a la página 8 desde los libros homologados por la Agencia Tributaria, para evitar rellenarlos a mano. Si eres cliente de Cuéntica, puedes trasladar los datos económicos automáticamente a la página 8 de la declaración de la renta con el libro oficial de IRPF. He hecho un artículo explicando paso a paso cómo hacerlo.

Si eres cliente de Cuéntica, ya sabes que puedes contratar el servicio de presentación de la Declaración de la Renta, para que nosotros nos encarguemos de elaborarla, confirmar el resultado contigo y presentarla en tu nombre. 🙌

Escríbenos si tienes cualquier duda, estaremos encantados de ayudarte.

Como explica en el artículo declaración de la renta explicada para todos los públicos mi compañero Moisés, todos los años se debe presentar la declaración de la renta (IRPF) por las rentas obtenidas el año anterior (siempre que se esté obligado y se sobrepasen unos límites anuales). Y en este otro artículo detallamos las novedades, fechas y plazos de la renta 2023 (que es la que se presenta en 2024, porque hace referencia a toda la actividad económica del año anterior).

Si no es la primera vez que presentas declaración de renta, probablemente sabrás que el proceso de elaboración y presentación para la inmensa mayoría de los que están obligados a presentarla (trabajadores y pensionistas) se basa en:

- Acceder a una aplicación web de la AEAT, donde se pueden consultar todos los datos que Hacienda ya tiene sobre nuestras rentas del año anterior.

- Visualizar el borrador ya preparado de la declaración, y después de revisarlo o hacer algún pequeño ajuste de datos.

- Confirmar y presentar la declaración.

Además, si el contribuyente necesita ayuda para hacerla, existen servicios de ayuda (con cita previa) que ofrece la propia Agencia Tributaria o incluso las entidades financieras.

Sin embargo… si eres autónomo o profesional hacer la declaración de renta se convierte en un proceso muy distinto.

Diferencias de la declaración IRPF para los autónomos respecto al resto de trabajadores

Si es la primera vez que la haces la declaración como autónomo, debes saber:

- Estás obligado a presentar la declaración de renta siempre, independientemente del nivel de rendimientos.

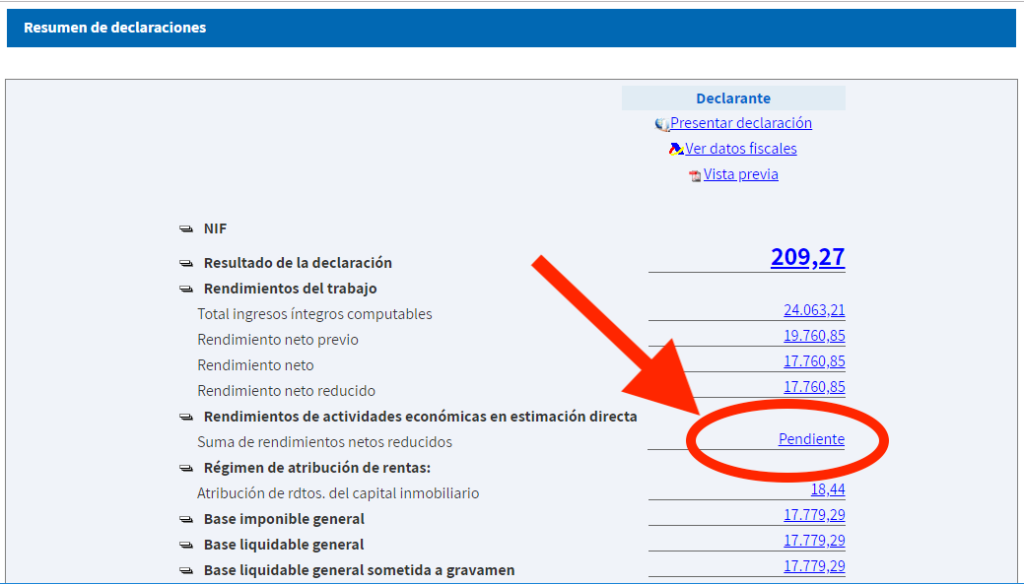

- No vas a tener un borrador completo de la renta. Al acceder al programa Renta WEB verás que hay datos que Hacienda ya tiene sobre tus ingresos y rentas por nóminas, pensiones, intereses e inmuebles, pero no tendrás un borrador completo de la declaración, porque a Hacienda le faltan datos sobre tu actividad económica como autónomo.

- La administración no te va a hacer la declaración. Si has sido autónomo no vas a tener un borrador que confirmar directamente, ni tampoco podrás usar los servicios de ayuda mediante cita previa para que te haga la renta la administración (salvo en el caso de ser autónomo en módulos).

- Tienes que incorporar los ingresos y gastos de tu actividad como autónomo. Deberás tener e incorporar los datos anuales de tus ingresos y gastos de la actividad económica que has realizado por tu cuenta. Si trabajas con Cuéntica, este proceso se puede facilitar importando directamente tus datos económicos en la página 8.

Variaciones de la declaración de la renta de los autónomos según su método de cálculo del beneficio

Por todo esto, la principal implicación que supone hacer la declaración de IRPF como autónomo es la obligación de añadir la información sobre la renta o sobre el beneficio anual que se ha obtenido mediante la actividad económica que se realiza. Así, en una única declaración se deben recoger todas la rentas obtenidas: de trabajo, de capital, de inmuebles y de la actividad económica.

Para calcular esta renta o beneficio a declarar, la ley del IRPF nos permite elegir entre varios métodos de cálculo o estimación de este beneficio de la actividad, que cada autónomo ha elegido en el momento de darse de alta en Hacienda. Estos métodos son:

- Estimación directa (con dos modalidades diferentes: normal o simplificada).

- Estimación objetiva (también conocida como «módulos»).

El régimen de estimación que tienes puedes consultarlo en el modelo 036 ó 037 de alta de Hacienda o también en el Documento Único Electrónico (DUE) del CIRCE si se declaró el inicio de la actividad a través de un punto PAE.

En este artículo voy a centrarme en la explicación de cómo rellenar la renta suponiendo que el método elegido es «estimación directa», porque es el más habitual y también el que mayor dificultad puede conllevar. No obstante, creo que es necesario saber que existen otros métodos de estimación y que, dependiendo del mismo, se debe incorporar la información de los ingresos, gastos y beneficios de la actividad en un apartado y página distinto de la declaración:

- Si se realiza una actividad en estimación directa (normal o simplificada) se debe rellenar el apartado D1 de la página 08. En este apartado se detallan todos los ingresos y gastos anuales de la actividad y se calcula el resultado final (beneficio o pérdida) por la diferencia entre ambos.

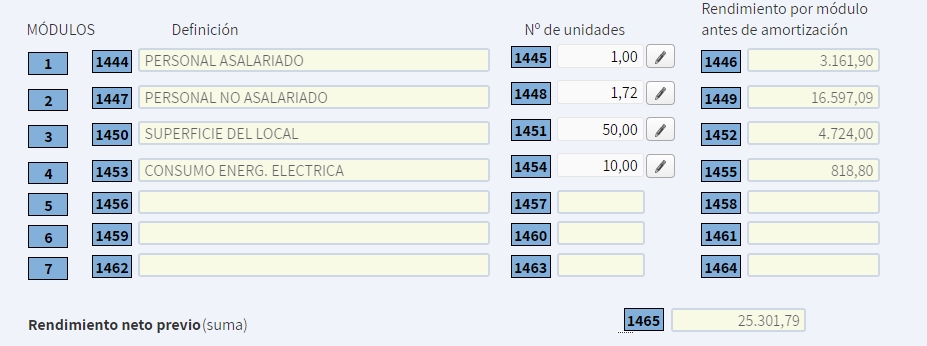

- Si se realiza una actividad en estimación objetiva (módulos) que no sea agrícola ganadera o forestal, debe rellenarse el apartado D2 de la página 09. Este apartado se rellena fácilmente porque para calcular el beneficio de esta actividad no es necesario incluir detalles de ingresos o gastos. Solamente hay que identificar la actividad según su epígrafe del IAE e incluir las cantidades que corresponden a cada «módulo», que aparecen automáticamente. Por ejemplo: número de empleados, Kw de energía eléctrica consumidos, número de vehículos dedicados a la actividad o tamaño de la población en la que está la actividad. Con estos datos, el programa calcula automáticamente la estimación del beneficio a declarar.

- Si se realiza una actividad en estimación objetiva (módulos) que es agrícola, ganadera o forestal, se debe rellenar el apartado D3 en la página 10. Este apartado se rellena también muy fácilmente porque para calcular el beneficio de esta actividad solo hay que incluir el importe total de los ingresos anuales que corresponde a la venta de cada tipo de producto agrícola, ganadero o forestal. Con estos datos, el programa calcula automáticamente un porcentaje de beneficio para cada tipo de producto y el beneficio final a declarar.

[Recordatorio] Puesto que los casos de módulos no agrarios (página 9) y módulos agrarios (página 10) son menos habituales – y la introducción de sus datos está muy automatizada – no requiere demasiadas explicaciones. Por ello, voy a centrarme en el caso mayoritario de los autónomos (estimación directa) y en cómo deben rellenar la página 8, que es la que contiene todos los datos de su actividad económica.

Cómo rellenar la declaración de la renta siendo autónomo (página 8)

Al acceder al apartado de «actividades económicas» verás que, para cada actividad económica en la que estés de alta en este régimen de estimación directa, debes rellenar una pantalla con cinco bloques de datos:

- Datos identificativos de la actividad.

- Datos sobre los ingresos de la actividad.

- Datos sobre los gastos de la actividad.

- Datos sobre el resultado de la actividad.

- Datos sobre reducciones de la actividad.

Si trabajas con Cuéntica, puedes usar el libro oficial de IVA e IRPF para importar directamente tus datos económicos en la página 8.

No obstante, vamos a explicar cada bloque de datos:

1. Datos identificativos de la actividad

En este apartado todos los datos que se piden son únicamente para poder identificar la actividad económica que realizas y abarca desde la casilla 0165 a la 0170. Toda esta información puedes encontrarla en tu declaración censal de Hacienda (modelos 036/037), a través del documento CIRCE o sacando un certificado censal a través de la Sede Electrónica de Hacienda en el apartado «Mis datos censales«.

[Casilla 0166] Selecciona el tipo de actividad económica marcando una de las siguientes opciones:

- Actividades empresariales de carácter mercantil.

- Actividades agrícolas, ganaderas, forestales y pesqueras.

- Otras Actividades empresariales de carácter no mercantil.

- Actividades profesionales de carácter artístico o deportivo.

- Restantes de actividades profesionales.

[Casilla 0165] Al seleccionar el tipo de actividad se habrá cumplimentado de forma automática la casilla 0165, indicando a quién hace referencia la declaración.

[Casilla 0168] Debe seleccionarse dentro del sistema de estimación directa el tipo de modalidad en la que se incluyó: estimación directa normal o estimación directa simplificada. Una vez cumplimentado este dato, se habilitarán automáticamente el resto de las casillas.

[Casilla 0167] Debes indicar el código del epígrafe IAE de la actividad realizada. Saldrá un listado en el que seleccionar aquel en el que estás dado de alta en Hacienda, indicando el que suponga tu actividad principal (en caso de tener más de uno), tal y como se indica en la propia declaración.

[Casilla 0169] Esta casilla solo se deberá marcar si a través del modelo 036 o 037 elegiste la opción de declarar tus ingresos y gastos en función de las fechas de cobro y de pago en lugar de las fechas de las facturas.

[Casilla 0170] Solo se rellena en el caso – poco habitual – de cesión de derechos de autor.

2. Datos sobre los ingresos de la actividad

Todos los autónomos que están en estimación directa deben llevar un libro de ingresos o libros contables donde se han recogido todos los tipos de ingresos de la actividad durante el año.

El detalle de estos ingresos anuales tienen que incluirse en las casillas 0171 a la 0180, pinchando en el icono de lápiz que hay en cada una de las casillas, teniendo en cuenta que deben rellenarse con los importes obtenidos sin tener en cuenta los impuestos. Es decir, los importes brutos sin tener en cuenta el IVA repercutido y sin restar la retención del IRPF si la hubiera.

(*) Nota: Dentro de la ventana que se abre para desglosar los ingresos, se deben incluir también en las casillas que se indican las retenciones que en el caso de autónomos profesionales han sido descontadas de sus facturas de servicios profesionales o por una actividad económica de arrendamiento de inmuebles. Estas retenciones, aparecerán en la información fiscal de Hacienda y no se mostrarán en esta página de la declaración sino que se verán reflejadas en la casilla 0604 de la página 22 (II), apartado M, donde se restan para obtener el cálculo del impuesto y el resultado final de la declaración.

[Casilla 0171] Ingresos de explotación

Se debe incluir el total de los ingresos obtenidos por las ventas de la actividad que realizas. Es decir, el total de las bases imponibles (sin IVA) de las facturas emitidas o tickets en el año anterior por la venta de los productos o servicios a los que te dedicas, incluso aunque a fecha de esta declaración no las hayas cobrado.

[Casilla 0172] Ingresos financieros derivados del aplazamiento o fraccionamiento de operaciones realizadas en desarrollo de la actividad

Se entiende la contraprestación obtenida por el contribuyente por el aplazamiento o fraccionamiento del precio de las operaciones realizadas en desarrollo de su actividad económica habitual.

[Casilla 0173] Ingresos por subvenciones corrientes

En esta casilla habría que declarar las subvenciones corrientes, que son aquellas que se conceden para el desarrollo de la actividad.

[Casilla 0174] Imputación de ingresos por subvenciones de capital

Aquí declararemos las subvenciones que tienen como finalidad el favorecer la instalación o inicio de la actividad, así como la realización de inversiones en inmovilizado (maquinaria, instalaciones, etc.), o gastos de proyección en varios años y que se imputan como ingreso en el mismo importe en que se amorticen las inversiones o los gastos que se han subvencionado.

[Casilla 0175] Autoconsumo de bienes y servicios

En esta casilla deberían de incluirse como ingresos también aquellos productos o servicios propios que hemos consumido nosotros mismos para nuestro uso personal o los entregados gratuitamente a clientes. Por ejemplo tengo una tienda de ropa y me «llevo» una par de prendas estrictamente sería un ingreso por autoconsumo.

[Casilla 0176] IVA devengado (por ejemplo, recargo de equivalencia y/o compensación de agricultura, ganadería y pesca)

Deberán incluirse en esta casilla el IVA devengado de las ventas y prestación de servicios cuyas cuotas no deban incluirse en declaraciones-liquidaciones correspondientes.

[Casilla 0177] Variación de existencias (incremento de existencias finales)

La variación de existencias es la diferencia que existe entre las existencias iniciales y las finales del ejercicio contable, valoradas por su precio de adquisición. Es decir, que cuando la valoración de las existencias al inicio del ejercicio es menor que al final, dicha diferencia supone un ingreso ya que viene a decir, que hay existencias que se han comprado durante el año y no se han consumido al final del año.

[Casilla 0178] Otros ingresos

En esta declararemos el resto de ingresos que hayamos tenido relacionados con la actividad que no sean los propios de la venta de productos y servicios, ya incluidos en el punto anterior. Este sería el caso, por ejemplo, de intereses cobrados de cuentas bancarias de la actividad, cobros de seguros por siniestro, etc.

[Casilla 0179] Transmisión de elementos patrimoniales que hayan gozado de libertad de amortización: exceso amortización deducida respecto amortización deducible (DA trigésima Ley Impuesto)

Esta casilla sólo se rellenará en el caso – poco habitual – de haber vendido alguna inversión que se hubiera amortizado excediendo los límites que están especificados en las tablas oficiales de amortización. En ese caso, se rellenará con el importe del exceso de la amortización deducida.

[Casilla 0180] Total de ingresos computables

Esta casilla se rellena de forma automática con la suma total de todos los ingresos. Conforme se van rellenando las casillas anteriores, la 0180 se va actualizando automáticamente. Para mayor información sobre estos datos a incluir, puedes consultar este artículo en el que detallamos todos los tipos de ingresos que debes declarar.

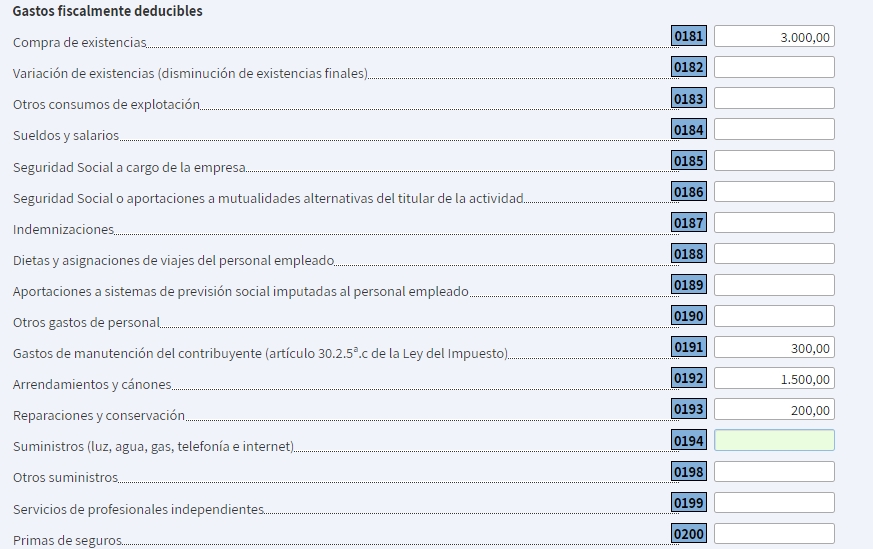

3. Gastos deducibles

El detalle de los gastos de la actividad que son deducibles (importes siempre sin IVA) se incluyen desglosándolos según el «tipo de gasto» en las casillas desde la 0181 hasta la 0218. Tenemos un articulo muy explicativo sobre los gastos más habituales de autónomos y PYMES, en el que puedes ver con más detalle los tipos de gastos que son deducibles y la explicación de cada uno de ellos.

[Casilla 0181] Compra de existencias

Se consideran consumos de la explotación todos los gastos de compras de productos o servicios que luego se van a vender. Es decir: compras de productos, mercancías y materias primas.

[Casilla 0182] Variación de existencias (disminución de existencias finales)

Se indicará en esta casilla, las existencias (compras de mercaderías) que no se han «consumido» durante el ejercicio, es decir, habrá que reflejar el gasto cuando las existencias iniciales sean mayores que las finales.

[Casilla 0183] Otros consumos de explotación

Aquí habrá que poner el importe de otros aprovisionamientos distintos de las mercaderías y de las materias primas, que estén destinados al proceso de producción o que se utilicen a la hora de prestar el servicio, cómo pueden ser los envases, embalajes, material de oficina, etc.

[Casilla 0184] Sueldos y salarios

En esta casilla se incluirá el total de los salarios brutos pagados a los empleados que estén contratados (antes de aplicar las deducciones correspondientes). En esta casilla nunca se incluirán salarios propios del autónomo, puesto que – a diferencia de una sociedad – el autónomo no puede pagarse una nómina a sí mismo.

[Casilla 0185] Seguridad Social a cargo de la empresa

Aquí debes incluir la parte de los seguros sociales de los trabajadores que le corresponde pagar al empresario. Es decir, lo que la empresa paga a la Seguridad Social por los trabajadores (sin tener en cuenta la parte que les corresponde abonar a los propios trabajadores y que ya se les descuenta en sus nóminas).

[Casilla 0186] Seguridad Social o aportaciones a mutualidades alternativas del titular de la actividad

Se incluyen en esta casilla las cotizaciones del titular de la actividad, es decir, las cuotas de autónomo (dato que aparece en la información fiscal que facilita Hacienda). También se incluirán las aportaciones que se realicen a las Mutualidades de Previsión Social cuando se haya elegido como alternativa al RETA.

[Casilla 0187] Indemnizaciones

En esta casilla, se indicará la cantidad que se le haya entregado a un trabajador por resarcile de un daño o un perjuicio, por ejemplo cuando el trabajador ha sido despedido o cuando se ha producido una jubilación anticipada.

[Casilla 0188] Dietas y asignaciones de viajes del personal empleado

Se incluirán las cantidades que abone la empresa a los trabajadores para compensar o pagar los gastos de comidas en restaurantes, hoteles y demás establecimientos hosteleros, además de los gastos de desplazamiento que suponga ir a lugares fuera de su trabajo habitual (aunque resulten exentos del IRPF para el perceptor).

[Casilla 0189] Aportaciones a sistemas de previsión social imputadas al personal empleado

En esta casilla irán las contribuciones a planes de pensiones o planes de provisión empresarial que el empresario realice en favor de los trabajadores. Estos se han de imputar a cada uno de los trabajadores siempre en su nómina.También irán en esta casilla, las contribuciones que se hayan realizado para la cobertura de contingencias análogas a las de los planes de pensiones.

[Casilla 0190] Otros gastos de personal

En este apartado deben constar otros gastos derivados de los trabajadores contratados, como por ejemplo los gastos de formación, gastos de prevención de riesgos laborales…

[Casilla0191] Gastos de manutención del contribuyente (artículo 30.2.5ª.c de la Ley del Impuesto)

En este apartado habrá que incluir los gastos de los gastos de comida y manutención del propio autónomo para realizar su actividad, con los límites establecidos en la ley.

[Casilla 0192] Arrendamientos y cánones

Aquí se declaran los gastos derivados por el alquiler de un local para el desempeño de la actividad, pero también debe incluirse cualquier otro tipo de arrendamiento, como por ejemplo el renting de un vehículo/máquina y las cuotas periódicas que abonas por otros servicios.

[Casilla 0193] Reparaciones y conservación

Esta casilla hace referencia a los gastos por la reparación, el mantenimiento o la conservación de los bienes que se usan para la actividad. Por ejemplo se incluirían aquí los gastos de productos o servicios de mantenimiento, de limpieza, repuestos, etc.

[Casilla 0194] Suministros (luz, agua, gas, telefonía e internet)

Aquí deben constar los importes de los gastos de suministro de agua, gas, electricidad, telefonía o internet dedicados a la actividad (normalmente asociados a un local que está dedicado en exclusiva a la actividad). Hay que tener en cuenta el límite de deducción de los gastos de suministros del domicilio particular en caso de dedicar parte del mismo al desarrollo de la actividad.

[Casilla 0198] Otros suministros

En esta casilla se indicará el resto de suministros que no sean los declarados en la casilla 0194, como por ejemplo, el gasto de gasolina.

[Casilla 0199] Servicios de profesionales independientes

Importe de los gastos de servicios prestados por otras empresas que tengan carácter profesional. Ejemplos: gastos de gestoría, asesoría fiscal, contable, laboral, de abogados, notarios…

[Casilla 0200] Primas de seguros

En esta casilla se incorporaran los importes pagados en concepto de seguros por el autónomo. No se tendrán en cuenta los que se pagan a los trabajadores. Además, existe un límite de deducción de 500€ por cada uno de los miembros de la unidad familiar y de 1.500€ por persona, en caso de que tuviera alguna discapacidad.

[Casilla 0202] Otros servicios exteriores

El resto de los gastos que se hayan tenido por el desempeño de la actividad y que no estén ya detallados en alguna de las casillas anteriores, como pueden ser los gastos en investigación y desarrollo, transportes, servicios bancarios y similares, publicidad, propaganda y relaciones públicas.

Si durante el año, se tienen gastos de representación por atenciones a clientes o proveedores, estos tendrán un límite del 1% del importe neto de la cifra de negocio, es decir, solo serán deducibles en un 1%.

[Casilla 0203] Gastos financieros

Importe de los gastos repercutidos por las entidades financieras, como por ejemplo las comisiones en las cuentas bancarias de la actividad, los gastos por cuentas de créditos, intereses de préstamos… También se incluirán en esta casilla los intereses que cobre Hacienda por el aplazamiento de pago de impuestos o a un proveedor por el aplazamiento de pagos. Cuidado: nunca se puede incluir como gasto en esta casilla la parte de las cuotas pagadas por préstamos que correspondan a la devolución del dinero prestado, solo se considera «gasto deducible» la parte que corresponde a los intereses del mismo.

[Casilla 0205] IVA soportado (por ejemplo, recargo de equivalencia y/o compensación de agricultura, ganadería y pesca)

Deberá incluirse en esta casilla cómo gasto deducible, el IVA, incluido, en su caso, el recargo de equivalencia soportado en dichas operaciones, cuyas cuotas no resulten deducibles en las autoliquidaciones del propio IVA. Supuestos en los que se puede producir, por ejemplo, cuando la actividad económica está en el Régimen especial de Recargo de Equivalencia o en el Régimen Especial de la Agricultura, Ganadería y Pesca.

[Casilla 0206] Otros tributos fiscalmente deducibles

Aquí debe anotarse el importe de los pagos por tributos y tasas abonados a los Ayuntamientos o Comunidades Autónomas. Por ejemplo: el pago del IAE, el IBI, el impuesto de circulación del vehículo dedicado a la actividad…

Cuidado: nunca debe incluirse en esta casilla el pago de impuestos estatales (como las declaraciones trimestrales de IVA o de retenciones), ya que estos pagos no son «gastos» de la actividad.

[Casilla 0208] Dotaciones del ejercicio para amortización de inmovilizado material

En esta casilla se anota como gasto la amortización de los bienes de inversión materiales, como por ejemplo, equipos para procesos de información, utillaje y herramientas, mobiliario, etc., entendiendo como «amortización» la pérdida de valor de los bienes por el paso del tiempo y por su uso. La cantidad que puede incluirse como gasto será un porcentaje del valor del bien, según está especificado en las tablas oficiales de amortización.

[Casilla 0227] Dotaciones del ejercicio para amortización del inmovilizado inmaterial

En esta casilla se anota como gasto la amortización de los bienes de inversión inmateriales, como pueden ser, Investigación, desarrollo, concesiones administrativas, etc., entendiendo como «amortización» la pérdida de valor de los bienes por el paso del tiempo y por su uso. La cantidad que puede incluirse como gasto será un porcentaje del valor del bien, según está especificado en las tablas oficiales de amortización.

[Casilla 0214] Pérdidas por insolvencias de deudores

En esta casilla se podrá incluir como gasto de la actividad el importe de la base imponible de las facturas no cobradas a los clientes insolventes, siempre que se cumplan los requisitos pertinentes. En este artículo aclaramos con más detalle cómo un autónomo puede deducirse como pérdida las facturas no cobradas.

[Casilla 0215] Incentivos al mecenazgo. Convenios de colaboración en actividades de interés general

Los gastos derivados de convenios de colaboración empresarial firmados por el autónomo con entidades dedicadas a actividades de interés general. Estos convenios no son nada habituales en los autónomos.

[Casilla 0216] Incentivos al mecenazgo. Gastos en actividades de interés general

Serán los gastos realizados para fines de interés general. Dentro de las actividades consideradas de interés general cabría destacar, entre otras, los gastos de defensa de los derechos humanos, de las víctimas del terrorismo y actos violentos, los de promoción de la acción social, etc.

[Casilla 0217] Otros conceptos fiscalmente deducibles (excepto provisiones)

Aquí debe incluirse cualquier otro gasto deducible que no figure en ningún apartado anterior. También pueden añadirse otros gastos excepcionales que no son habituales en el desempeño de la actividad pero que sí que son deducibles, como por ejemplo la adquisición de libros, suscripción a revistas profesionales, gastos de asistencia a cursos, conferencias, congresos, etc., siempre y cuando estén relacionados con la actividad, además de determinadas cuotas pagadas por el empresario o profesional a corporaciones, asociaciones empresariales, etc.

[Casilla 0218] Suma de los gastos

Esta casilla se rellena de forma automática con la suma total de todos los gastos (casillas desde la 0181 hasta la 0217).

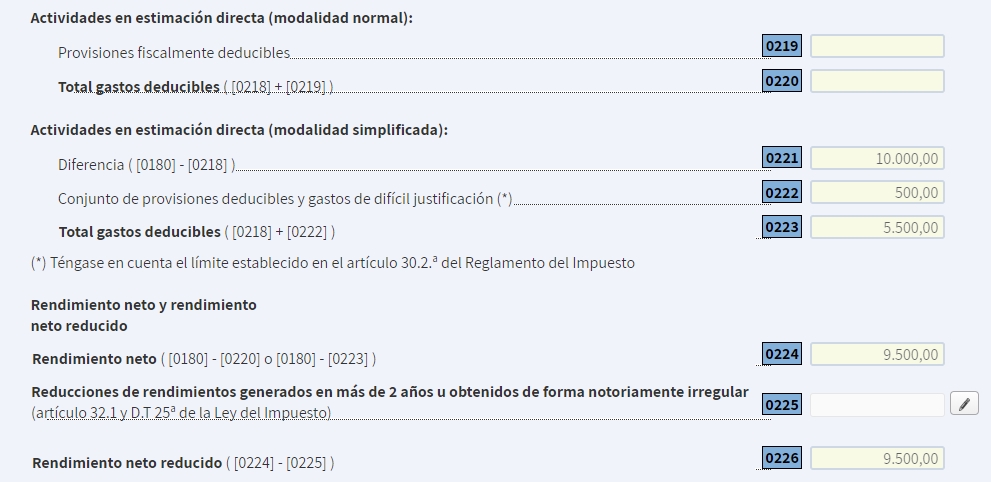

4. Datos de los resultados o rendimientos de la actividad

A partir de aquí, las casillas están ya rellenadas automáticamente y muestran el resumen de los gastos y de los resultados finales o los rendimientos de la actividad, dependiendo de la modalidad de estimación directa (normal o simplificada) que se haya especificado al inicio.

- Casilla 0220: el total de gastos deducibles para estimación directa normal.

- Casilla 0222: recoge automáticamente como gastos de difícil justificación el 7% de la diferencia entre nuestros ingresos y gastos, con un límite de 2000€.

- Casilla 0223: el total de gastos deducibles para estimación directa simplificada.

- Casilla 0224: rendimiento neto o resultado neto de la actividad (beneficio o pérdidas de la misma).

- Casilla 0225: reducciones de rendimientos generados en más de 2 años u obtenidos de forma notoriamente irregular (artículo 32.1 y D.T 25ª de la Ley del Impuesto).

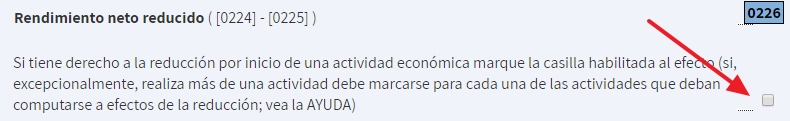

- Casilla 0226: rendimiento neto ajustado, que es el resultado final ajustado.

5. Datos sobre reducciones aplicables a la actividad

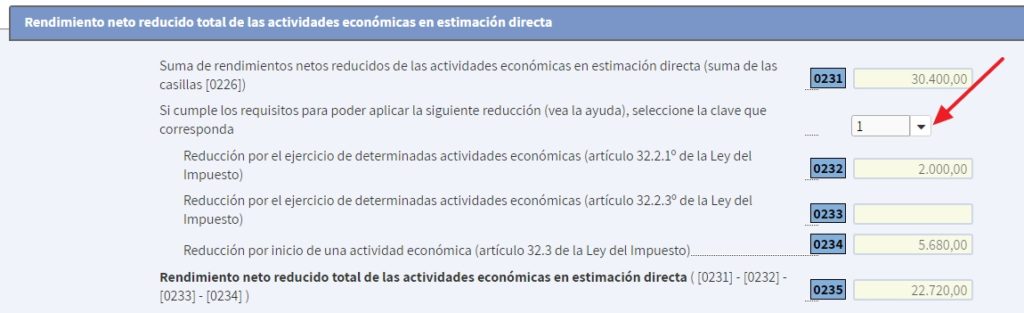

Una vez está el rendimiento del negocio, en caso de tener beneficio (la casilla 0231 será positiva) se podrán aplicar algunas reducciones sobre el mismo.

En la casilla 0232 podrás aplicarte una reducción si eres autónomo dependiente, es decir, si facturas a un único cliente. Para indicar dicha condición, debes elegir la opción que corresponda en el desplegable señalado en la siguiente imagen:

La casilla 0233 reflejará automáticamente la reducción por rendimiento inferior a 12.000€. Para aplicar esta reducción, el programa tendrá en cuenta el total de todos las rentas (no sólo las de la actividad económica sino también las de nóminas, ahorros, inmuebles, etc).

Por último, la casilla 0234 contendrá la reducción por inicio de actividad. Para que se aplique, debemos marcar esta opción previamente:

Finalmente, la casilla 0235 es el resultado o rendimiento final de todas las actividades económicas después de los ajustes y de las reducciones.

Consejos para evitar errores al hacer la declaración de la renta como autónomo

- Asegúrate de que los ingresos y los gastos que se incluyan en la declaración de la renta coinciden exactamente con los ya declarados durante el año si se han presentado declaraciones trimestrales.

- En caso de ser profesional, comprueba que las retenciones que te han descontado los clientes en tus facturas de venta coinciden con las que figuran en la información que proporciona Hacienda (este dato está en el apartado de «ingresos» de la página 8 de la declaración). Es muy habitual que algunos clientes no hayan ingresado y comunicado a Hacienda esa retención. En caso de que no coincida el importe real declarado con la información que tiene Hacienda, probablemente te harán una revisión, que supondrá también un retraso en la gestión de la declaración.

- Asegúrate de que están incluidos en la casilla 0604 de la página 22 (II), apartado M de la declaración, los pagos a cuenta que ya hayas ingresado durante el pasado año en los modelos trimestrales 130 ó 131. Esta cantidad disminuirá el importe a pagar de la renta, o bien aumentará la cantidad a devolver.

Consejos para reducir los impuestos a pagar al hacer la declaración de la renta

Finalmente te recomiendo que, antes de presentar la declaración ya rellenada, leas estas recomendaciones y consejos para evitar errores y reducir el pago de impuestos en la renta.

Por supuesto, si necesitas ampliar cualquier información sobre la renta, siempre puedes consultar el manual oficial de la AEAT.

Aprovecho de nuevo para recordarte que, si eres cliente de Cuéntica, recuerda que puedes contratar el servicio de presentación de la Declaración de la Renta, para que nosotros nos encarguemos de elaborarla, confirmar el resultado contigo y presentarla en tu nombre 🙌

Escríbenos si tienes cualquier duda, estaremos encantados de ayudarte.