Hemos publicado otro artículo explicando cómo realizar la presentación del modelo 303 de forma telemática importando el fichero en la Agencia Tributaria.

El modelo 303 es la declaración tributaria a través de la cual se liquida el IVA (Impuesto sobre el Valor Añadido). El IVA es ese porcentaje que aparece «añadido» en casi todas las cosas y servicios que se adquieren, por ejemplo al tomar un café en un bar, al comprar un producto en un comercio o al contratar a un fontanero.

Las empresas y profesionales actúan como recaudadores para el arca pública. Es en el modelo 303 donde se hace el cálculo de la diferencia entre el IVA que se cobra y el IVA que se paga, resultando finalmente una cantidad que se debe pagar, compensar o devolver.

Es un impuesto que recae sobre el consumo de productos, servicios, transacciones comerciales y también en las importaciones cuando se compra un producto a un país de fuera de la UE. Cuando se actúa como profesional o empresario, habrá que añadir ese porcentaje al precio base que se estipule para la venta de los productos o servicios, debiendo de ingresar posteriormente (mensual o trimestralmente) el importe de ese impuesto a Hacienda.

El modelo 303 tiene también un modelo anual informativo de autoliquidación del IVA que se presenta entre el 1 y el 30 de enero, el conocido como Modelo de Resumen Anual de IVA (modelo 390). En él, se hace un resumen de todos los modelos 303 presentados durante el año.

¿Quién está obligado a presentar el modelo 303?

En función de la naturaleza de la actividad económica que desarrolle un profesional o empresario, la ley regula si es una actividad que está exenta o sujeta a IVA. Tienen que cumplimentar y enviar a la Agencia Tributaria el modelo 303 todos aquellos que realicen una actividad sujeta al impuesto.

Las actividades exentas son aquellas que no llevan IVA. Están exentas porque se considera que revierten un beneficio a la sociedad, un ejemplo claro son las actividades sanitarias o las de formación.

Si no se considera que dicha actividad cumple un fin social, la ley dice que es una actividad sujeta a IVA y se añadirá un determinado porcentaje al precio de los productos o servicios que se ofrecen.

El modelo 303 se utilizará cuando se aplique el Régimen General del Impuesto y el Régimen simplificado. Esta información se puede consultar en el modelo 037 o 036 de alta de Hacienda.

No tienen que presentar este modelo aquellos sujetos pasivos a los que les sea de aplicación el Régimen de Recargo de Equivalencia y el Régimen Especial de Agricultura, Ganadería y Pesca.

Sea cual sea el resultado de la declaración (a devolver, a ingresar, a compensar o sin actividad), es obligatorio presentar esta declaración trimestral.

Formas de presentación del modelo 303 de IVA:

- Mediante la utilización de Cl@ve PIN o presentando el formulario de predeclaración del modelo 303: solo aquellas personas físicas y entidades no obligadas a certificado electrónico.

- Mediante el uso de certificado electrónico: las entidades que tengan la forma jurídica de SA y SL, así como los inscritos en el Registro de Devolución Mensual (REDEME), enviarán sus declaraciones de forma obligatoria por internet con un certificado electrónico reconocido (certificado electrónico o DNI-e). También las Administraciones Públicas, aquellos obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de la Unidades de Gestión de Grandes Empresas.

El resto de entidades (cooperativas, asociaciones, fundaciones…) presentarán las autoliquidaciones por Internet con certificado electrónico o con pre-declaración impresa.

¿Cuándo hay que presentar el modelo 303?

El modelo 303 de autoliquidación del IVA se ha de cumplimentar con periodicidad mensual o trimestral en función de lo que se haya comunicado en el modelo 036/037.

Cuando se trata de plazo mensual, el período de presentación va del 1 al 30 del mes siguiente al período de liquidación, o hasta el último día del mes de febrero en el caso de la autoliquidación correspondiente al mes de enero.

Cuando sea plazo trimestral, el modelo 303 se presentará en las siguientes fechas:

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 30 de enero, ambos inclusive.

Hay que tener en cuenta que en los casos en los que los días de final del plazo sean sábado, domingo o festivo, el plazo se ampliará hasta el siguiente día hábil.

¿Cómo se cumplimenta el modelo 303?

Lo primero que aparece al acceder a su cumplimentación, es una ventana en la que la Agencia Tributaria realiza una serie de preguntas (además de solicitar el NIF/CIF, nombre y apellidos o razón social de la empresa o autónomo).

También habrá que cumplimentar el año y el periodo que se tenga que «autoliquidar», el cuál dependerá del periodo de presentación:

- trimestral: 1T, 2T, 3T, 4T

- mensual: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12

A continuación, se pasará a contestar las preguntas con un «SÍ» o «NO», en función de las obligaciones que derivan de lo comunicado en el alta censal, es decir, en el modelo 037/036 de Hacienda y en función de las respuestas la aplicación habilitará unas casillas u otras. Por este motivo, es muy importante cumplimentar bien esta primera ventana.

En este artículo explicamos cómo se cumplimenta el modelo cuando nuestro régimen aplicable es el Régimen General, sin tener en cuenta ninguna peculiaridad adicional.

IVA devengado

En este apartado habrá que hacer constar las bases imponibles gravadas, el recargo de equivalencia, las adquisiciones intracomunitarias y otras operaciones con inversión de sujeto pasivo.

En las tres primeras líneas tendrán que ir las bases imponibles gravadas, en su caso, a los tipos superreducido (4%), reducido (10%) y general (21%), el tipo aplicable y las cuotas resultantes.

En el caso de las bases imponibles gravadas con un 4%, se tienen que introducir la base imponible en la casilla 01, si está gravada a un 10% en la casilla 04 y si lo está al 21% en la casilla 07. Una vez introducidas las bases, se calculará la cuota correspondiente y se rellenarán automáticamente las casillas 03, 06 y 09.

Ejemplo: Supongamos que una empresa emite una factura de venta que tiene un tipo impositivo del 21%. La base imponible son 1000€ y por lo tanto la cuota devengada serán 210€. Entonces en la casilla 07, habrá que poner lo que es el total de la base imponible que son 1000€, y la cifra de la cuota se calcula automáticamente, a 210 euros.

Recargo de equivalencia: si se factura a clientes (comercios) que estén en este régimen especial habrá que declarar las bases imponibles gravadas, el tipo aplicado y las cuotas resultantes.

De manera que a partir del 2021 las casillas del Recargo de Equivalencia quedarían de la siguiente manera:

- El 5,20% para los artículos que tienen un IVA al tipo general del 21% (casilla 22)

- El 1,40% para los artículos que tienen un IVA al tipo reducido del 10% (casilla 19)

- El 0,50% para los artículos que tienen un IVA al tipo reducido del 4% (casilla 16)

- El 1,75% para el tabaco (casilla 22)

En la casilla 16, la cuál es editable, se introducirá el 0,50% o el 1,75% para cada caso. Las cuotas se calcularán automáticamente del mismo modo que con el IVA repercutido.

Adquisiciones intracomunitarias: se tiene que hacer constar la base imponible gravada de las adquisiciones intracomunitarias del trimestre en la casilla 10 y las correspondientes cuotas devengadas, dependiendo de si el producto es al 4%, 10% o 21%, en la casilla 11.

Otras operaciones con inversión del sujeto pasivo: estas operaciones funcionan de una forma similar a las adquisiciones intracomunitarias. Procede rellenar estas casillas cuando se reciban facturas con esta especialidad. Por ejemplo, son habituales en facturas de ejecuciones de obra en la cadena de subcontratistas – contratistas – promotores o cuando se tienen facturas de prestación de servicios de países de fuera de la Unión Europea.

Tanto si se tienen adquisiciones intracomunitarias como otras operaciones con inversión del sujeto pasivo, introduciendo cantidades en las casillas 10, 11, 12, y 13, habrá que acordarse de consignar estas cifras en el IVA DEDUCIBLE.

Rectificación de bases y cuotas declaradas en trimestres anteriores: se utilizarán para ello, según corresponda, las casillas 14, 15, 25 y 26.

Sumando todas las cuotas se obtiene el total de la cuota del IVA devengado: casilla 27.

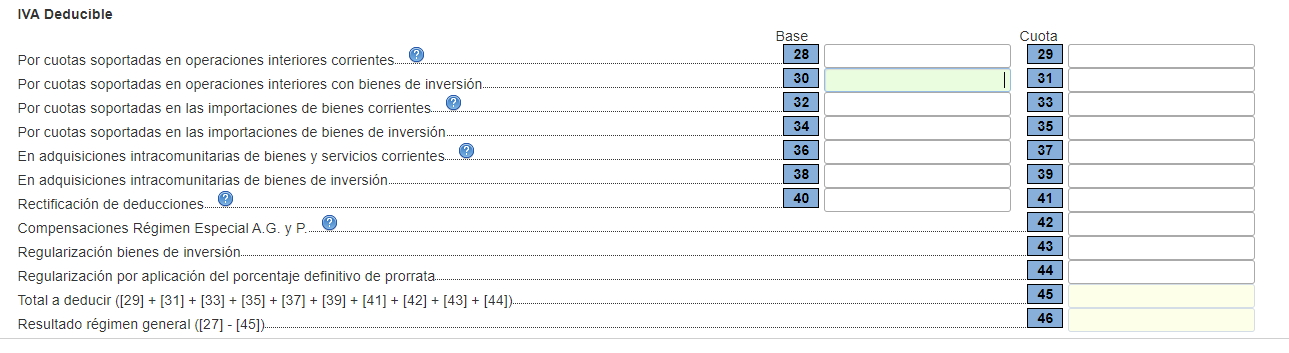

IVA deducible

En este apartado, se introducen los datos referentes a las cuotas soportadas en operaciones interiores corrientes, adquisición de bienes de inversión, cuotas soportadas en las importaciones y en las adquisiciones intracomunitarias.

En cualquier caso, independientemente del tipo de operación del que se trate, hay que introducir la base imponible y la cuota aplicable.

Cuotas soportadas (casillas 28 a 39): se harán constar las bases imponibles y el importe de las cuotas soportadas deducibles (gastos que se soportan) distinguiendo si se trata de operaciones corrientes u operaciones con bienes de inversión. También se deberán de incluir las bases y el importe de las cuotas, en el caso de que se haya realizado alguna operación intracomunitaria o importaciones y dentro de éstas habrá que distinguir en este caso, si se trata de operaciones corrientes u operaciones con bienes de inversión.

Cuando se tengan facturas recibidas con inversión del sujeto pasivo, habrá que sumar las cantidades desglosadas en el IVA devengado por este concepto a la cifra de las cuotas soportadas en operaciones interiores corrientes (casillas 28 y 29).

Rectificación de deducciones (casillas 40, 41): se utilizarán estas casillas para rectificar cuotas declaradas deducidas en periodos anteriores.

Régimen Especial Agricultura, Ganadería y Pesca (casilla 42): se hará constar el importe de las compensaciones satisfechas a sujetos pasivos acogidos al Régimen Especial de Agricultura, Ganadería y Pesca, es decir, cuando se reciban facturas de empresarios incluidos en éste régimen.

Regularización de bienes de inversión (casilla 43): se consignará el resultado de la regularización de las deducciones por bienes de inversión, incluyéndose la regularización de deducciones anteriores al inicio de actividad.

Prorrata (casilla 44): cuando se desarrollan varias actividades, algunas sujetas y otras exentas, y las exentas superan el 10% del volumen total de facturación, se dice que se entra en «prorrata». La prorrata supone que solo se podrá deducir un porcentaje del IVA soportado. Pues bien, durante los tres primeros trimestres del año se aplica un porcentaje extraído de la facturación del año anterior y en el cuarto trimestre se calcula la prorrata definitiva. Se cumplimentará esta casilla únicamente en el cuarto trimestre para hacer la regularización entre las deducciones provisionales practicadas durante el ejercicio y el porcentaje definitivo de prorrata que corresponda.

Sumando todas las cuotas aplicables se obtendrá la base del total de IVA deducible (casilla 45).

El resultado del régimen general se genera en la casilla 46, donde constará la diferencia entre la casilla 27 que es el total de la cuota devengada y la casilla 45 que es el total a deducir.

Información adicional del modelo

- Casilla 59: se consignarán las entregas exentas de bienes destinados a otros Estados Miembros de la Unión Europea. Es decir, si se vende a un país de la Unión Europa.

- Casilla 60: se incluirán las exportaciones, es decir, las cantidades facturadas a países de fuera de la Unión Europea por la venta y envío de productos.

- Casilla 120: aquí se declararán las cantidades facturadas a países fuera de la Unión y territorios terceros por la prestación de servicios.

- Casilla 122: se hará constar las facturas emitidas con la regla de la inversión del sujeto pasivo, es decir, las cantidades facturadas a otros clientes españoles por las operaciones acogidas al artículo 84 Uno 2º de la ley de IVA.

- Casilla 123: se incluirán las operaciones acogidas al régimen de IVA OSS, es decir, las cantidades facturas a clientes de la unión Europea por las ventas de productos y/o servicios electrónicos.

- Casilla 124: se declararán las ventas a distancia de los bienes importados no acogidos a la exención por no iniciarse el transporte en España, como sería el caso del dropshipping.

- Casillas 62 y 63: habrá que cumplimentarlas si se opta por el régimen especial del criterio de caja.

Casilla 74 y 75: estas casillas se cumplimentarán en caso de que, aunque no se haya elegido el Régimen especial de criterio de caja, se reciba alguna factura sujeta a este régimen.

Resultado de la declaración 303 de IVA

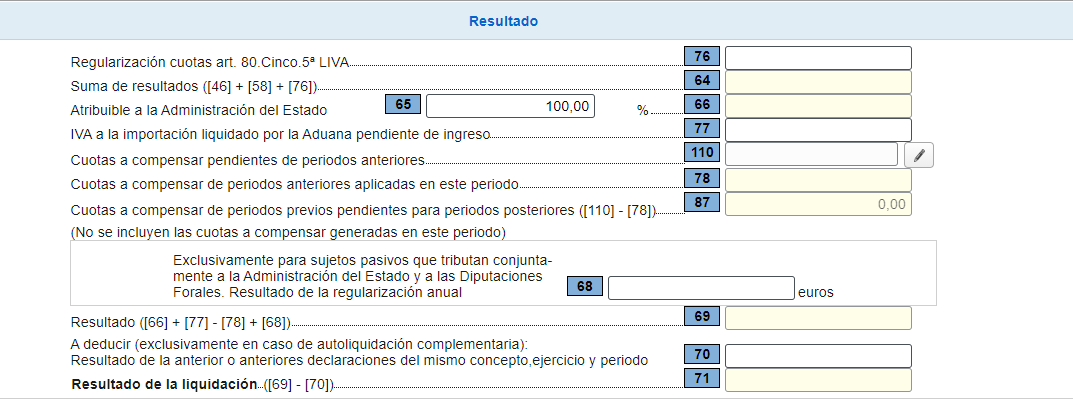

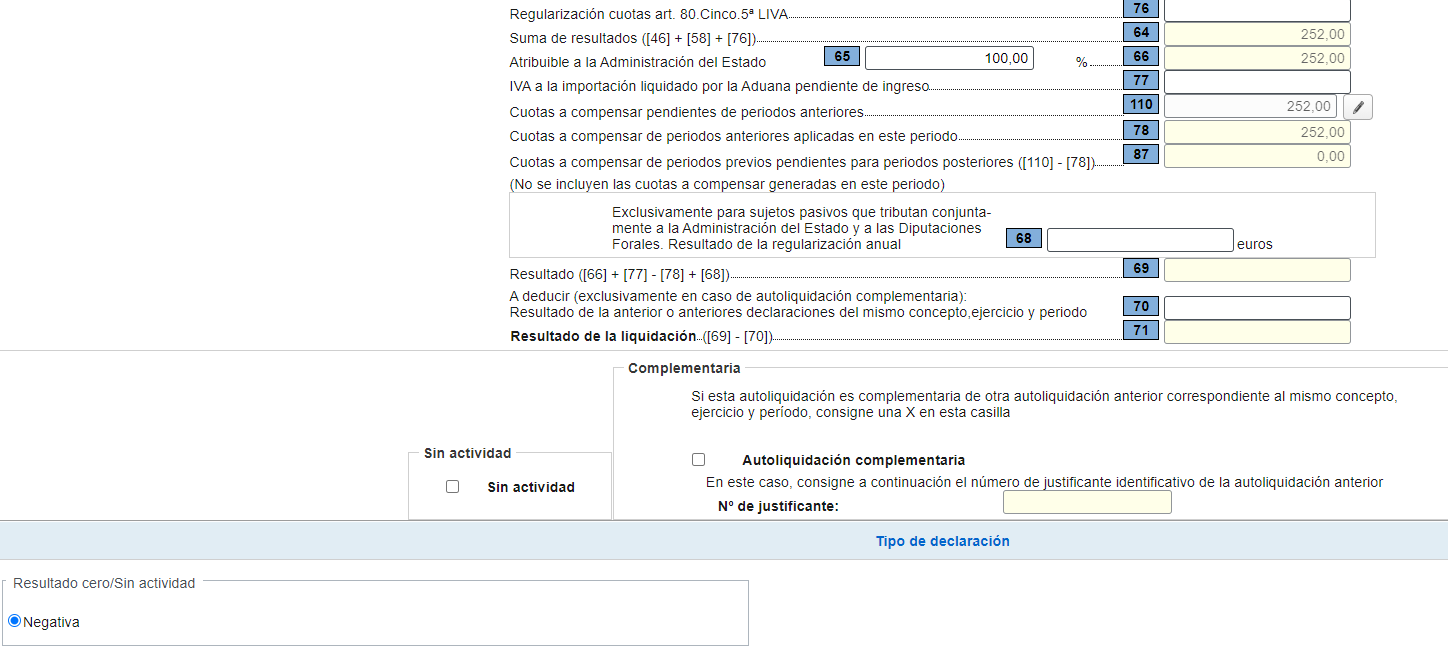

Casilla 76: en aquellos casos en los que se haya producido una modificación de la base imponible por parte del sujeto pasivo de una operación que resulta total o parcialmente impagada, el destinatario de la operación que tenga la condición de empresario o profesional y hubiera aplicado prorrata, deberá consignar en esta casilla el importe correspondiente a las cuotas soportadas que no se pudieron deducir y de las que se resulta deudor frente a la Hacienda Pública.

Casilla 64: se consignará, con el signo que corresponda, la suma del resultado régimen general (casilla 46), del resultado régimen simplificado (casilla 58) y de la regularización de cuotas art. 80. Cinco.5ª LIVA (casilla 76).

Casilla 65: los sujetos pasivos que tributen conjuntamente a la Administración del Estado y a las Diputaciones Forales del País Vasco (Ley 12/2002, de 23 de mayo, BOE de 24 de mayo y 15 de junio) o a la Comunidad Foral de Navarra (Ley 28/1990, de 26 de diciembre, BOE de 27 de diciembre) deberán de consignar en esta casilla el porcentaje del volumen de operaciones en territorio común. Los demás sujetos pasivos consignarán en esta casilla el 100%.

Casilla 66: se hará constar el resultado atribuible antes de practicar la compensación de cuotas de periodos anteriores. El importe de esta casilla coincidirá con el de la casilla 64, excepto si el sujeto pasivo debe tributar conjuntamente a la Administración del Estado y a las Diputaciones Forales del País Vasco o a la Comunidad Foral de Navarra, en cuyo caso el importe que deberá figurar será: casilla 66 = casilla 64×65.

Casilla 110: se registra, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores. Si el sujeto pasivo tributa conjuntamente a varias Administraciones, registrará en esta casilla, exclusivamente, el saldo a compensar contra la Administración del Estado.

Casilla 78: se registra, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores que se apliquen en el período a presentar.

Casilla 87: se registra, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores que se queden pendientes de aplicar en este período. El importe de esta casilla será el resultante de restar al importe de la casilla 110 el importe indicado en la 78.

Casilla 67: se consignará, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores que se apliquen en el período objeto de la autoliquidación. Si el sujeto pasivo tributa conjuntamente a varias Administraciones, consignará en esta casilla, exclusivamente, el saldo a compensar contra la Administración del Estado.

Casilla 68: regularización anual, en la última autoliquidación del año (la del período 4T o mes 12) se hará constar, con el signo que corresponda, el resultado de la regularización anual conforme disponen las Leyes por las que se aprueban el Concierto Económico entre el Estado y la Comunidad Autónoma del País Vasco y el Convenio Económico entre el Estado y la Comunidad Foral de Navarra.

Casilla 69: es el resultado de la liquidación, que se obtiene de la siguiente operación: 66+77–78+68. No obstante, si el sujeto pasivo tributa conjuntamente a varias Administraciones, en la última autoliquidación del año deberá incrementarse o disminuirse dicha diferencia por la cuantía de la regularización que proceda, consignada en la casilla 68.

Casilla 70: solamente se rellenará en el supuesto de la declaración complementaria. En el caso de tener que realizar una declaración complementaria, habrá que seleccionar dicho concepto y en el apartado número de justificante, rellenar con los datos de la declaración anteriormente presentada

Casilla 71: es el resultado final de la declaración. Después de rellenar los diferentes campos, la cifra que aparezca en la casilla 48 indicará el resultado de la declaración.

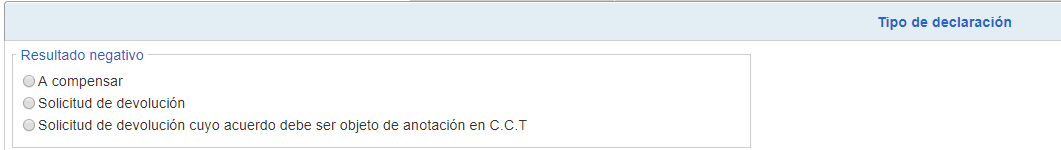

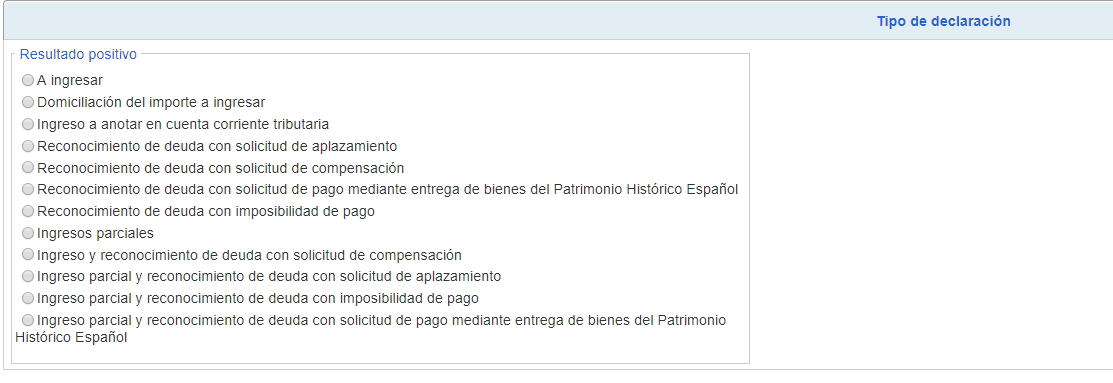

Tipos de resultados de la declaración – Novedad 2021

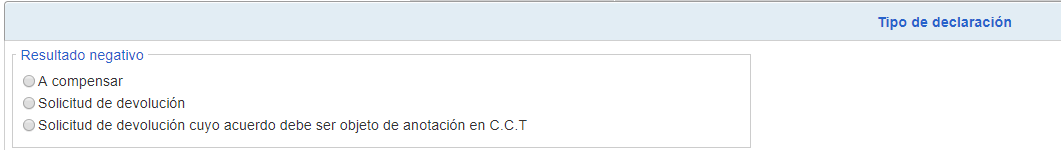

- Declaración a compensar: Cuando la declaración da un resultado negativo, es decir, tenemos más IVA deducible que devengado. En este caso, la cantidad negativa será el resultado de restar las cuotas devengadas menos cuotas soportadas en el trimestre, independientemente de que aún tuviéramos IVA de períodos anteriores a nuestro favor.

La opción de solicitar la Devolución sólo está disponible en el último trimestre o mes del año, si el importe de la casilla 71 es negativo, se podrá solicitar la devolución del saldo a favor. Para eso, se hará constar el Código Internacional de Cuenta Bancaria (IBAN), Banco o Caja y oficina donde la devolución deberá ser abonada y el importe de la misma.

La opción de solicitar la Devolución sólo está disponible en el último trimestre o mes del año, si el importe de la casilla 71 es negativo, se podrá solicitar la devolución del saldo a favor. Para eso, se hará constar el Código Internacional de Cuenta Bancaria (IBAN), Banco o Caja y oficina donde la devolución deberá ser abonada y el importe de la misma. - Declaración negativa: En este tipo de declaración es donde se produce el principal cambio con respecto a los años anteriores, ya que hasta la fecha sólo había este tipo de declaración cuando no había habido actividad durante el período a declarar, es decir, el modelo 303 se presentaba en blanco sin IVA devengado ni repercutido.

Con la nueva forma de declarar las cuotas a compensar, nace una nueva modalidad de declaración negativa además de la que había hasta la fecha. Esta nueva modalidad es aquella cuyo resultado es 0,00€ por haber compensado lo que salía a pagar con las cuotas pendientes de periodos anteriores, quedando o no, más cantidad para compensar en declaraciones posteriores.

Con la nueva forma de declarar las cuotas a compensar, nace una nueva modalidad de declaración negativa además de la que había hasta la fecha. Esta nueva modalidad es aquella cuyo resultado es 0,00€ por haber compensado lo que salía a pagar con las cuotas pendientes de periodos anteriores, quedando o no, más cantidad para compensar en declaraciones posteriores. - Declaración a ingresar: En esta declaración aparece a una cantidad positiva y tenemos que pagar, es decir, hay más IVA devengado que deducible. Puede que la cantidad a ingresar sea porque el IVA devengado del trimestre sea mayor que el soportado o porque se ha compensado el IVA de períodos anteriores.

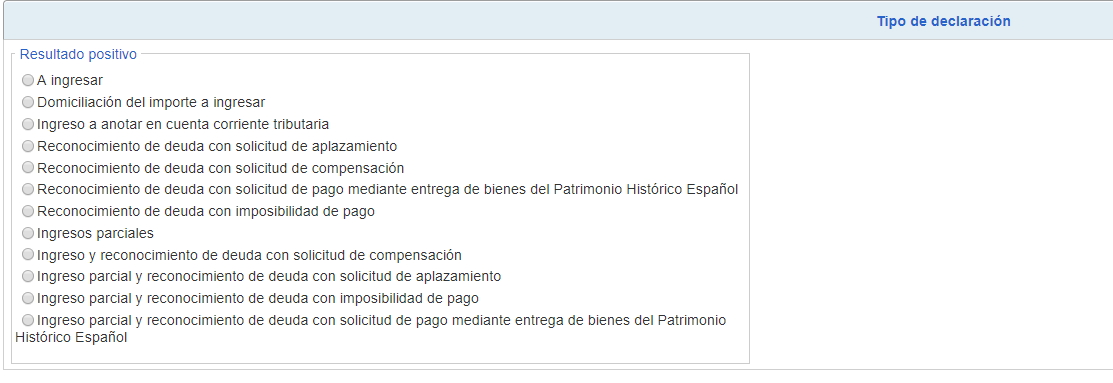

En este caso, al ser el resultado positivo las opciones de pago son las siguientes:

En este caso, al ser el resultado positivo las opciones de pago son las siguientes:

Formas de pago

- Si el resultado de la declaración es negativo, durante el 1T, 2T, 3T Y 4T quedará un importe “a compensar” con las declaraciones posteriores y se podrá enviar ya la declaración. Sólo se podrá elegir la opción de devolución en el 4T en el caso de presentar las declaraciones mensualmente, no será así, si se está adscrito en el REDEME. También puede ser que sea «negativo/sin actividad» si durante el trimestre a declarar no se han tenido operaciones con IVA o si no ha habido ningún tipo de actividad.

- Si el resultado es positivo, las opciones son las siguientes:

- A ingresar: cuando la cifra de la casilla 71 es positiva. Esta opción se marcará cuando se presente la declaración de forma impresa o mediante el código bancario NRC.

- Domiciliación bancaria: si lo que se quiere es domiciliar el pago de la deuda tributaria. Esta opción se podrá elegir siempre y cuando se presente el modelo en plazo, y será cargado el último día hábil para cumplir la obligación.

- Reconocimiento de deuda con solicitud de aplazamiento: esta casilla se marcará en caso de querer aplazar o fraccionar la deuda tributaria.

- Reconocimiento de deuda con solicitud de compensación: se marcará esta casilla en caso de tener algún crédito contra la Agencia Tributaria.

- Ingreso parcial y reconocimiento de deuda con solicitud de aplazamiento: es una forma de pago mixta mediante la cual se puede pagar una parte en el momento de la presentación y aplazar el resto.

Hemos publicado otro artículo explicando cómo realizar la presentación del modelo 303 de forma telemática importando el fichero en la Agencia Tributaria.